欧洲作为最先掀起自行车热潮的市场,原有的骑行文化让欧洲成为了孵化电动自行车市场的温床,电动自行车在当地的发展趋势更是直接对全球市场产生着影响,从疫情初始带来的行业狂热到全球经济放开后的热度回落,欧洲市场的变化牵动着整个行业的发展方向,当动荡的市场环境回归平稳,欧洲的电动自行车行业又会走向怎样的方向?

电动自行车平均售价上涨

今年海外自行车品牌 Canyon 和 Specialized 对产品价格的下调似乎带来了不好的预兆,但价格下调针对的只是产品线的低端产品,据欧洲自行车调查局数据显示,去年德国、荷兰、比利时的电动自行车价格平均售价上涨了4%至25%,GfK 2022 年电动自行车监测报告也显示越来越多的消费者倾向于购买高端自行车。

在荷兰,2021年平均价格同比仅上涨4%。年度GfK电动自行车监测显示,比利时消费者在2021年为电动自行车支付的平均价格与2020年相比增长了不低于8%。德国的平均零售价格涨幅最大,达12%。

即便去除通货膨胀类货币因素,电动自行车售价的涨幅也是很可观的。

消费人群年轻化,最受欢迎的产品价位发生变化

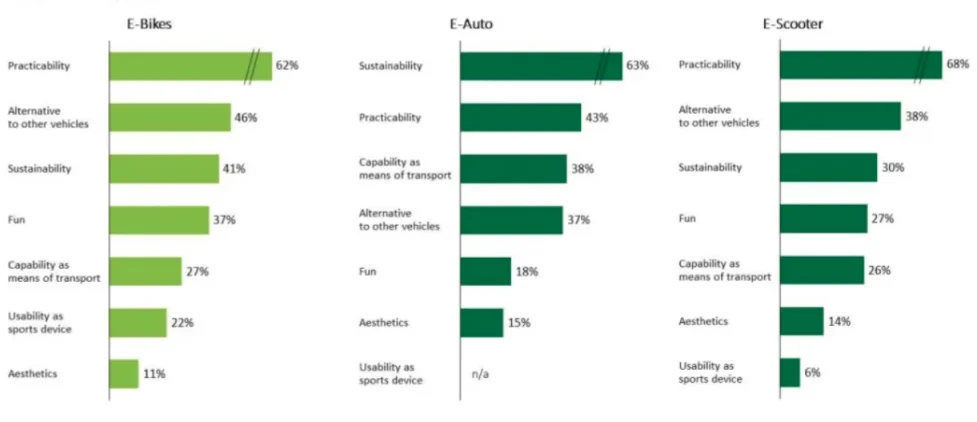

与 2021 年相比,18 岁至 24 岁年龄段使用电动自行车的人数明显增加,对于年轻人来说,比起质量,电动自行车的技术和创新的设计要更吸引他们,18-24 岁的消费人群主要关注电动自行车的最高速度、GPS 跟踪和智能连接等技术特性以及电池寿命。而对于普通电动自行车购买者而言,电池性能以及电机的续航里程和位置等因素更为重要。

在欧洲市场这个类别的产品多售价 2500 至 4000 欧元,而这个价格的电动自行车销售额出现了显著增长,在德国、荷兰和比利时这三个国家中,价格在 1500 欧元及以上的电动自行车占据了多达三分之一的市场份额。在比利时,2500 至 4000 欧元的电动自行车的市场份额增加了 11%。在德国,价值3,000欧元或以上的电动自行车的市场份额增长了9%。

低价位的低端自行车市场饱和,很多厂商对商品以降价促销的方式清理库存,但对高端碳纤维公路车和山地车的市场需求仍在攀升,高端自行车越来越受到消费者的青睐。

在线购买渠道增长,实体店仍然占主导地位

消费人群的年轻化对购买渠道产生了影响,其中 60% 的人表示,第二次购买他们多会选择网上渠道,因为已经对品牌产品有了一定的了解,当不需要实物体验后,网购成了最方便的方式。

但实体店仍然是众多消费者的主要购买渠道,大部分消费者在购买前都需要在实体店对不同品牌的电动自行车进行测试。在荷兰实体店占线下市场的 75%,在比利时占线下市场的 60%。在法国,近 50% 的消费者从体育用品商店购买电动自行车,是该国主要的线下渠道,在意大利,也有超过 30% 的人使用体育用品商店。2022 年,德国有超过 80% 的消费者曾去商店进行试驾。

购买电动自行车之前,客户会进行广泛的研究。在做出最终选择之前,他们会查阅许多不同类型的信息来源。实体店是他们咨询最频繁的信息来源,因此,多品牌自行车商店在线下市场受到广泛欢迎。75% 的受访者更喜欢拥有多个品牌的实体店,而超过 90% 的受访者去实体店是为了试驾。也有超过 35% 的消费者通常还会从朋友、家人或熟人那里获取信息,其次是互联网。

购买电动自行车时,试乘体验是购买决定的重要因素,因此近 80% 的光顾商店的顾客都会进行试乘,这也说明了实体店的重要作用。但随着消费人群的年轻化,线上销售渠道也不可忽视。

通勤用途比重扩大

对德国的通勤工具调查显示电动自行车已经成为了受访者通勤最常用的交通工具,欧洲自行车道的完善也让电动自行车通勤更加便捷。

在 GfK 2022 年电动自行车监测报告中显示,用于通勤目的的电动自行车销量也在不断增加,占全品类比例的 35%。在电动自行车购买者中,35至49岁的目标群体显著增加,这个群体的电动自行车多用于上班通勤。

在荷兰电助力自行车主要用于上班通勤,但在疫情期间居家办公成为很多国家的新工作方式,电动自行车的存在对部分人来说意义不大,疫情结束后反而发生了改变,回归日常拥堵的城市交通让电动自行车成了绿色通行证。

说白了,随着电动自行车续航里程与性能的增长,为避免城市拥堵的交通而转向使用电动自行车或许会成为消费者购买的重要原因。

相较于疫情期间自行车市场的狂飙,现在的自行车销量都有着不同程度的回落,低端市场的饱和促使厂商产品升级,消费者并不只是寻求一个短期在疫情下可以替代出行的交通工具,普通的电动化已经不能满足市场需求,智能化、专业化才是未来的产品方向。