在“碳中和”的大背景下,全球两轮出行电气化进程正在加速。电动自行车和电动滑板车等两轮出行产品热度不减,成为短途出行潮流下的标志性出行工具。与此同时,电气化改革开始席卷更多市场,全球电动出行正在逐步实现。

2023 年,电动两轮市场依然保持着稳定增长的态势。个人代步工具的需求由避免密切接触转向对环保、健康出行方式的追求。持续上涨的市场需求吸引了大量厂商涌入,推动了市场的产品技术升级,也加剧了市场竞争。同时,市场规模的突然暴涨也引发了不少产品安全事故,在政府的重视下各地法规收紧开始规范行业发展,市场进入有序发展阶段。那么,电动两轮行业未来市场规模如何?竞争格局又会出现哪些变化?产品未来发展趋势如何?唯轮网给大家整理了一份较为全面的全球电动两轮市场数据与报告。

1、市场规模和增长趋势

根据波士顿咨询数据统计,截至 2022 年 5 月,以电动两轮车等为主的全球微型交通市场的规模已经达到近 1000 亿欧元,预计未来十年的复合年增长率将超过 30%,千亿级别的市场规模使其成为了当下及未来的热门赛道,而强劲的需求也将为市场增长提供巨大的增量空间。

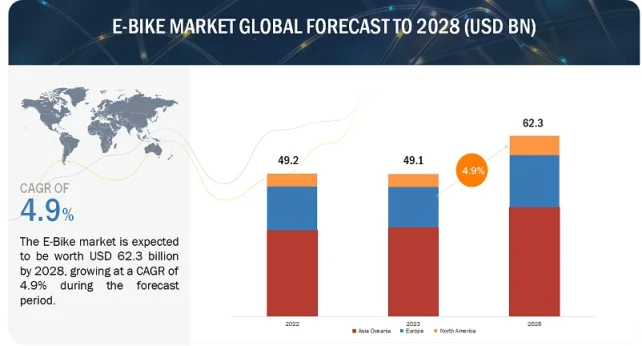

根据市场研究机构 MarketsandMarkets 的最新数据显示,截至 2022 年底,全球电动自行车(E-bike)市场规模达 492亿美元,总出货量 5125 万辆,在多类型出行产品中,更具实用性的电动自行车(ebike)产品更受到消费者的青睐。

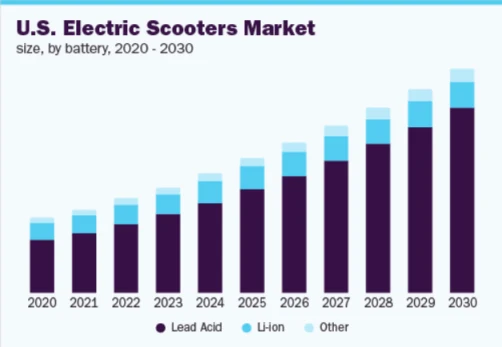

同时电动滑板车在全球市场销量不断增加,根据 Grand View Research, Inc. 的一项研究显示,2021 年全球电动滑板车市场销量为 635.1 万台,同比增长48.3%,全球电动滑板车市场预计将达到 122.6 亿美元,从 2023 年到 2030 年的复合年增长率为 13.7%。

在全球电气化革命的席卷下,更经济实惠的电动摩托车也在东南亚及非洲等地普及,据智库“赋能新能源”(Powering Renewable Energy)最新报告表示,预计到2027年非洲摩托车市场规模将增长到50.7亿美元,而电动摩托车将成为撒哈拉以南非洲地区可持续交通转型的主导产品。

2、两轮电气化市场扩张

2023 年全球电动两轮市场发展速度开始放缓,但市场整体仍保持增长趋势,以欧美为主导的电动两轮市场开始扩张,电气化革命的风潮也吹到了东南亚和非洲等地。欧美、东南亚和印度等地区在两轮车市场的发展逻辑与阶段有所不同。欧美地区自行车骑行文化浓厚,更偏好脚踏自行车;而东南亚等地因基础设施和经济水平制约,更需要续航长、成本低的燃油摩托车,然而随着利好政策的推出和消费者需求的变化,东南亚等市场也逐渐呈现电动化趋势。

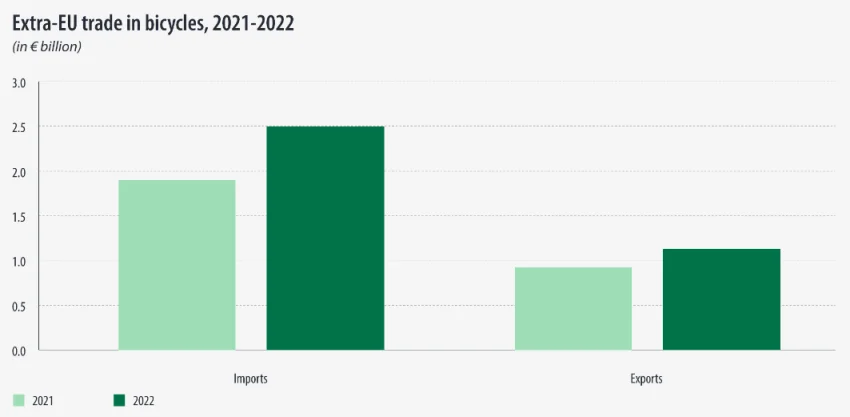

欧洲:2023 年 1-7 月,欧盟一共进口了 231.42 万辆自行车,总市值达到 5.05 亿欧元,较 2022 同期上涨近 7.59%。俄罗斯是欧洲电动滑板车的最大市场,根据第一季度销量统计,俄罗斯电动滑板车的销量同比增长 43%,达到 24.5 万辆。大多数居民更是将电动滑板车视为出租车、汽车共享和私家车的经济替代品,购买的车辆中 85% 为电动滑板车,仅 10% 为电动自行车。

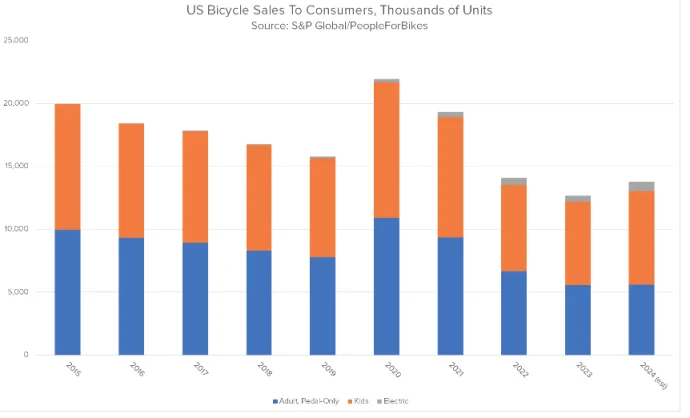

美国:美国电动自行车销量更是连年上涨,2019-2021 上涨了近 200%,据statistic预计2028年北美电动自行车市场规模将达到41亿美元。据称 2023 年美国市场的电动自行车市场首次突破百万辆大关,增长率达到 25%。

但相对于运动户外骑行的传统自行车行业规模相比,美国市场的 ebike 渗透率还有非常大的空间。

东南亚:东南亚是全球第三大两轮车市场,相关数据显示,2022 年东盟十国摩托车市场规模达 1060 万辆,今年前 6 个月,东南亚摩托车销量 750 万辆,是全球增长最快的地区之一,存量庞大的摩托市场在电气化改革下拥有巨大的市场增长空间。

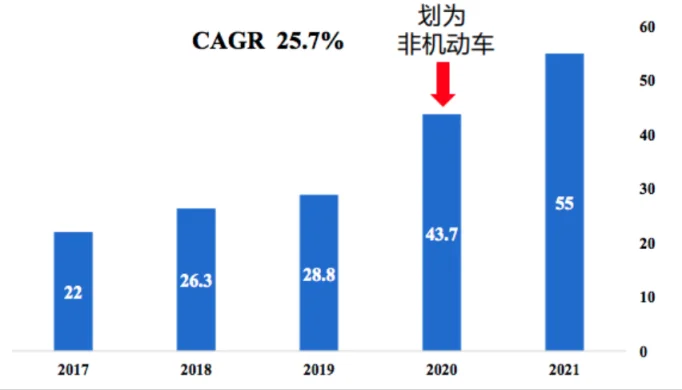

中国:中国自行车协会的最新数据显示,2021年电动自行车销量为 3400 万辆。2021年电动两轮车销量 4975 万辆,2022 年,中国电动自行车产品累计销量约 5000 万辆,社会保有量达 3.5 亿辆;中国摩托车商会的最新数据则显示,2022 年,中国电动摩托车销量为 763.27 万辆。2021 年我国电动两轮车社会保有量就达到 3.4 亿辆,中国电动两轮市场规模排名世界前列。

3、全球生产格局变化

全球两轮车生产格局正在经历显著变化。过去,中国主导了全球自行车市场,但随着欧洲本土生产的崛起以及东南亚市场的吸引力增加,全球生产格局开始改变。

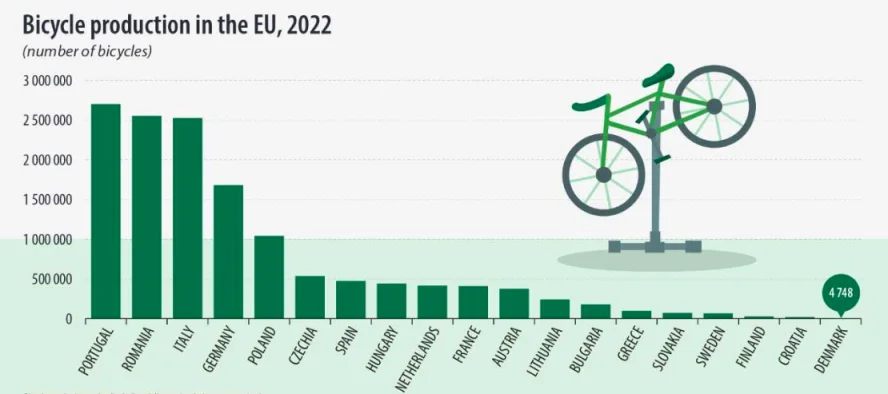

欧洲开始鼓励本土自行车产业发展,并吸引外在生产回流,此外,欧洲对自行车的进口设立了更高的壁垒,同时增强了自产自销的能力。葡萄牙、罗马尼亚和意大利等国自行车生产规模增长,近年欧盟自行车产量一直保持 10% 以上的增长速度,2021 年,欧盟共生产了 1350 万辆自行车,较 2020 年增长 11%,将时间拉长至 2012 年到 2022 年,这十年间欧盟自行车产量增长了 29%,近三年增长极快。

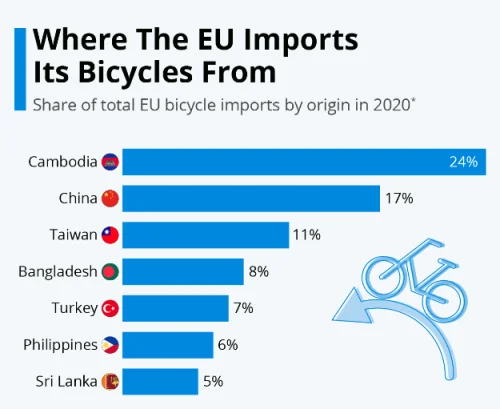

另一方面,随着区域全面经济伙伴关系协定(RCEP)的实施,东南亚市场的吸引力增加。以柬埔寨为例,在2022年前9个月的该国自行车出口额超过7亿美元,同比增长104%,成为欧盟的主要自行车供应国,柬埔寨在全球自行车贸易中的地位提升,东南亚市场开始逐步承接中国自行车低端产能。

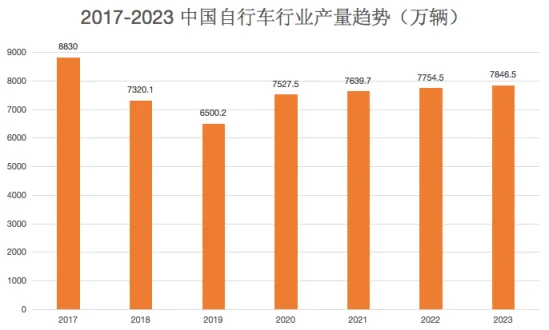

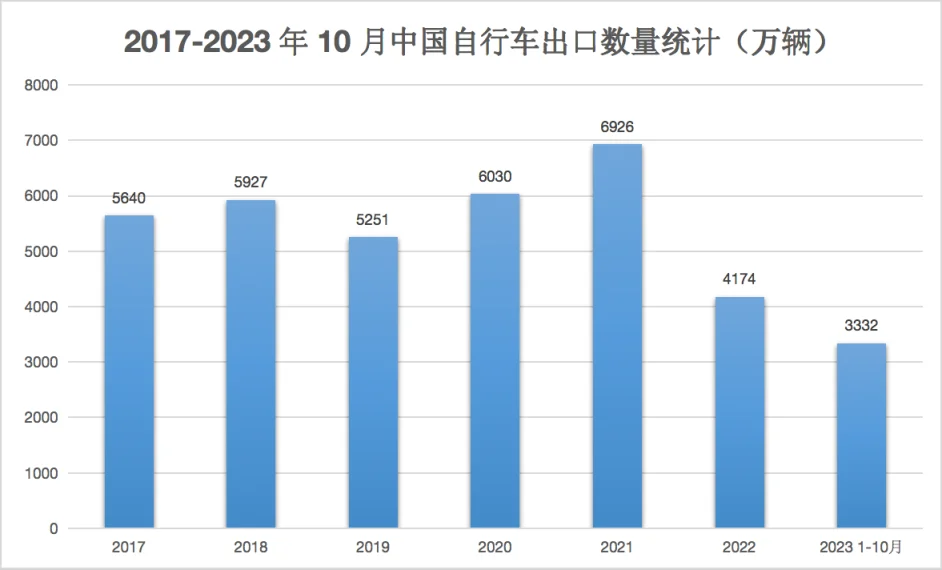

根据中国海关数据显示,2023年1-10月中国自行车出口数量为3332万辆,出口金额为21.99亿美元,其中电动自行车2022年出口总量为1616.61万台,出口总额达到53.36亿美元。

纵观中国自行车2017年至2023年1-10月出口数据,其出口数量在2021年达到最大值,出口金额在2021年达到最大值,此后有所下降,但中国仍是全球最大的自行车生产国。

目前全球两轮车生产格局正在变化,中国的领先地位受到挑战,欧洲和东南亚市场的崛起也让全球自行车生产份额进入重新分配阶段。

4、市场竞争加剧

随着入局者越来越多,进入2023年后,行业内开始出现市场需求后劲不足、库存居高的情况,头部企业也传来破产、收购的消息。荷兰知名E-bike品牌VanMoof,曾在两年内拿下总计近两亿美元的投资,在全球拥有20多万用户,2023年8月宣布破产,被迈凯轮子公司Lavoie以据传“数千万美元”的价格收购。

整个电动两轮市场也进入一个波动调整期,与以往高投资和市场繁荣不同,今年的焦点是破产、关闭和财务困难。部分地区受政策影响大,市场需求萎缩;一些经销商面临资金断裂;头部玩家集中度高,竞争趋向于同质化,早早入局的厂商见证了赛道的快速变化,从20年可能有货就不愁卖,到21年只要成本控制得好一点,产品同质化也不愁卖,再到今年厂商开始需要思考更多竞争力锻造问题,从骑行文化、本土化品牌与出海品牌、产品同质化等多维度进行挖掘。

5、场景化及智能化发展

两轮出行产品的关键部件生产集中于几家头部厂商,各种硬件配置在技术发展中逐渐趋同,这在一定程度上再次缩小了差异化空间,因此回归人群需求的设计显得尤其重要。

从“最后一公里”到10公里以上的距离,从通勤交通、生活出行到运动娱乐,车主的用车场景日渐多样,也推动了产品的多元化发展。电动两轮车的定位也发生了转变,不再只是简单的出行工具,而是逐渐成为休闲、兴趣、运动乃至时尚生活方式的象征。这种趋势反映出消费者对产品的多样需求,包括智能、便捷、流畅等特点。

在续航与电池、动力等性能需求的基础上,智能化、多元场景的个性化需求也成为消费者购买决策的关键因素。尤其是智能化功能,如安全防盗、车况检测、智能充电等,深受年轻、高端客群的喜爱。未来的车辆智能化不仅体现在车辆的安全性与便利性,更是贯穿整个出行过程中的互动、社交等全场景服务与体验。

6、消费者人群特征及偏好

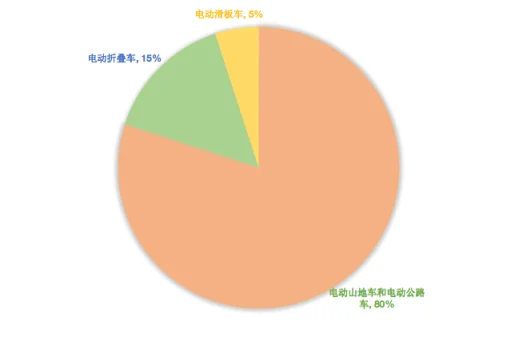

不同消费人群的特性、需求和行为都会反映出所需产品的不同特性,据 globalinforesearch 数据显示,全球市场中电动自行车产品细分主要包括电动山地车、电动公路车、电动折叠车和电动滑板车等。其中电动山地车和电动公路车是市场上的主要类型,占据了80%的市场份额。电动折叠车具有方便携带的特点,适合短途出行,市场份额约为15%。电动滑板车是一种新兴产品,具有轻便、简单易学等特点,适合城市短途出行和代步,市场份额约为10%。

年龄也是消费人群选择产品的关键差异因素。青少年和年轻人这个群体通常更加注重产品的时尚性、外观设计和品牌影响力。他们可能更倾向于选择色彩鲜艳、款式新颖的产品,并且对于品牌的认知度也相对较高。

中年人在购车时更多地考虑实用性和经济性。他们可能会关注电池续航里程、充电器效率、电机性能等方面,以确保车辆能够提供可靠的服务并节省使用成本。

老年人在购车时可能更看重车辆的安全性和易操作性。他们可能会关注刹车系统、减震器、座椅舒适度等因素,以保证骑行的安全和舒适。

还有更特殊的细分人群,比如家庭主妇在购车时可能更看重车辆的功能性和便利性。她们可能会关注载物篮的大小、车辆重量、电池寿命等因素,以便于日常购物和家庭事务的处理。

根据 Varla Scooter 的用户统计,购买人群中男性占比高达76.83%,年龄主要集中在25岁到44岁之间。这意味着电动滑板车的主要目标用户是有经济实力的专业滑板车爱好者和长途通勤族群。

价格也是消费者的重要考量因素。根据Maxfox Bike文章描述,66.8% 的受访者将价格作为考虑购买电动自行车的主要因素。Varla Scooter 官网的数据显示,其最受欢迎的三款产品价格大致在1000美元左右,并且其中50.4% 的参与者认为使用成本低是购买决策的重要因素。

安全需求导向大品牌消费。根据消费者研究机构 GfK 的预测,安全需求将成为影响消费行为的关键因素。随着消费者对安全问题的关注度日益增长,品牌导向的消费模式将变得更加普遍。大品牌通常拥有更严格的质量控制标准和更完善的供应链管理体系,能够为消费者提供更可靠的产品保障。这种趋势在年轻人中尤为明显,他们更倾向于选择具有良好信誉和高品质保证的品牌。

7、商用两轮市场增长

除个人出行市场外,随着短途配送服务业的成熟,即时配送、货物运送等B端需求快速增长,消费结构逐渐变化,商用领域将成为市场的重要增长动力。

电商购物的发展为电动货运市场开辟出了一大片增长空间。在疫情之前,纽约40%的快递交付上门,如今则为80%,自 NYC DOT 于 2019 年启动商业货运自行车试点计划以来,纽约市的货运自行车交付量大幅增加。2022 年,货运自行车出行超过 13 万次,运送超过 500 万个包裹,电动货运产品在最后一公里的物流接力赛上已经成为了高效的交付模式,在降低碳排放上也有着其他交通工具无可比拟的优势。

外卖配送也成为一块潜在的蓝海市场,受疫情影响美国食品杂货配送量大幅增长,2019年8月,美国人在食品杂货配送上花费了5亿美元,疫情后需求有所放缓,但2022年上半年美国人在食品杂货配送上仍花费了25亿美元,而欧美商用电单车售价高,且资产租赁观念成熟。比如对于外卖平台,通过租赁的方式既能灵活根据订单需求调整配送车辆数量,也减少了购买、维修车辆巨额支出,能够有效解决最后一公里微出行和微物流痛点。

8、地方法律收紧

近几年,电动自行车市场进入快速扩张阶段,产品数量暴涨,一方面人们的出行更加便利,另一方面由电动自行车造成的安全事故也越来越多,例如美国由室内充电、违规改装、锂电池故障等原因引发的火灾事故频发。

为有效杜绝该类产品的安全隐患,去年纽约市宣布禁止销售不符合UL标准的电池的电动自行车,提高了市场准入门槛;法国共享出行产品也因安全事故频发受到法规限制,2022 年巴黎的电动滑板车事故造成 3 人死亡、459 人受伤,事故数量的攀升让民众对电动滑板车的安全性产生了严重怀疑,并从去年 9 月 1 日起禁止电动滑板车上路;火人节组织者也警告参与者,如果电动自行车的行为没有改善,将被添加到禁止名单中;此外,一些大学校园也开始禁止电动自行车和电动滑板车,各地逐渐收紧对电动两轮产品的法规限制。

对于电动自行车行业来说,监管力度的加强意味着更高的生产标准和更严格的市场准入门槛,将推动市场走向规范化;对消费者而言,将购买到更高质量的产品和服务,但由于生产和销售成本的增加,消费者也面临价格上涨的情况。

2023 年电动两轮出行市场发展进入平稳期,全球市场需求放缓,但长期来看,海外自行车需求仍较为稳定,且电气化改革开始向更多市场及产品扩张,市场及消费者需求仍持续增长。在告别红利期后,面对新的市场形势厂商开始从多维度挖掘并满足消费者需求,市场竞争加剧促进了产品技术升级,此外各地法规的完善也将带动行业朝着更可持续的方向发展。